Самое актуальное и обсуждаемое

Популярное

Полезные советы

Важно знать!

27 причин, очему не стоит ставить газ на ваш автомобиль

ГБО нуждается в запчастях.

Конечно, во время установки Вас заверят, что запчасти достать сейчас совсем не проблема, и «если что» можно заехать к установщикам и купить любую мембрану… НЕ ВЕРЬТЕ! Существует...

Читать далее

5 транспортных средств: скутер, электроскутер, мопед, питбайк, мотоцикл

10 лучших чехлов на автомобильные сиденья

3 современных способа подбора краски для автомобиля

2019 alfa romeo giulia: страстная итальянка с сигарой

2019 toyota rav4 limited: эй, теперь ты звезда!

17 этапов то автомобиля

8 мест и удобное управление: что делает новый hyundai palisade 2021 года лучшим семейным кроссовером?

19 лучших всесезонных шин

2ar-fe

Рекомендуем

Лучшее

Важно знать!

62 новых автомобиля, которые появятся на мировом авторынке в 2020 году

Porsche

911 Targa

Вот уже 55 лет легендарная модель 911 выпускается в редком для современного автомобильного мира кузове тарга. У новинки этого года сдвижная панель, открывающая небо над головой, сделана...

Читать далее

7 признаков что пора менять ремень грм ❗

92-й вместо 95-го: 6 главных вопросов и ответы эксперта

5 передвижных средств: мотоблок, квадроцикл, велосипед, электровелосипед, электросамокат

20 легендарных советских грузовиков и автобусов: на чём ездили в ссср

15 лучших автомобильных компрессоров

3 лучших средства для антикоррозийной обработки автомобиля

7 машин, которые словно созданы для крутого дрифта

24 самых лучших автомобилей для такси

5 способов продать машину с пробегом: выбираем быстрый и выгодный

Новое

Обсуждаемое

Важно знать!

120 двигатель ваз технические характеристики

21124-мотор

Это наиболее любимый тип силового агрегата многих владельцев ВАЗ 2110-2112, так как он обладает рядом преимуществ перед остальными, такими как:

повышенная мощность до 92 л.с.; низкий расход...

Читать далее

126 и 127 двигатель на приору (16 клапанов): ресурс, признаки поломки

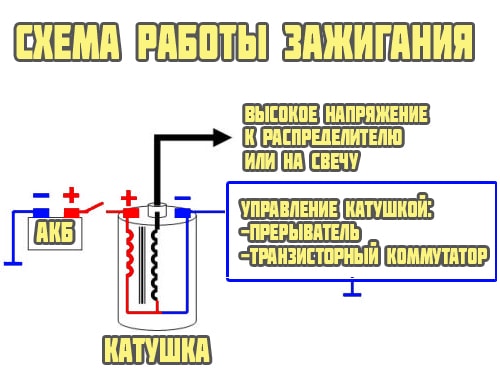

2 схемы

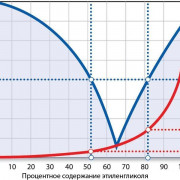

95 экто или евро: стоит ли платить за разницу?

10 лучших моторных масел 5w40 — список 2021 года

7018b магнитола как подключить блютуз

27 блестящих способов использовать wd-40 в быту

2010 dodge charger srt-8

8 и 16 клапанные двигатели приоры

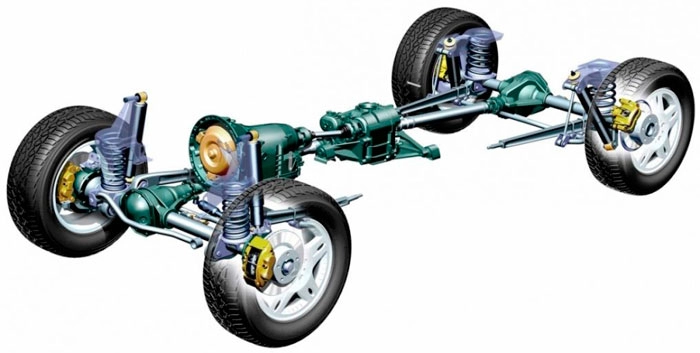

12 лучших трансмиссионных масел

Популярное

Актуальное

Важно знать!

12 лучших антикоррозийных средств

8 PRIM

В линейке антикоррозийных составов Prim, которую выпускает российская компания Примула присутствует практически весь спектр защитных компонентов: битумный антикор для днища, восковой состав с...

Читать далее

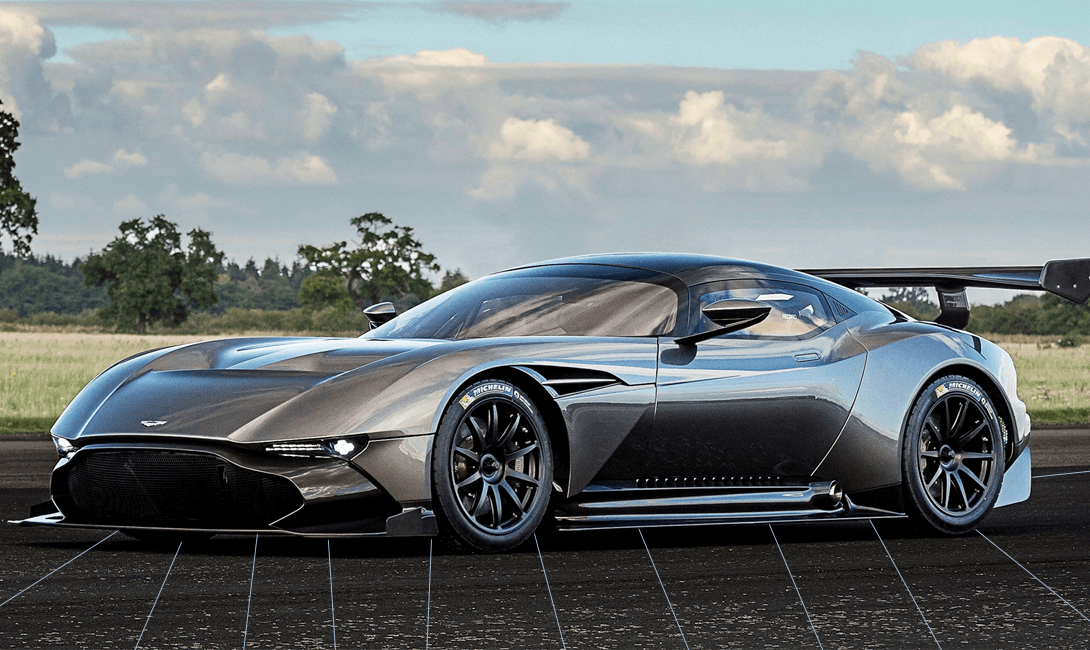

10 самых дорогих автомобилей в россии

15 баз для сбора информации о людях, автомобилях и фирмах

11 редких внедорожников, о которых вы не слышали

15 недорогих автомобилей, благодаря которым вы будете выглядеть богаче

11 самых мягких летних шин

10 лучших масляных фильтров: рейтинг 2021 года для ваз и иномарок

6 точных автосканеров с aliexpress

274 двигатель мерседес ресурс двигателя

10 лучших электромобилей на 2019 год

Обновления

Ремонт

Почему своевременный шиномонтаж важен для безопасности на дороге

Состояние автомобильных шин напрямую влияет на безопасность движения, техническую надежность и эксплуатационные...

Автомобили

Надёжные и экономичные Ford Focus с пробегом: лучшие комплектации

Автомобили

Надёжные и экономичные Ford Focus с пробегом: лучшие комплектации

Когда речь идет о покупке подержанного автомобиля, одним из самых популярных выборов является Форд Фокус...

Статьи

Chery Tiggo: обзор внедорожника и лучший выбор автозапчастей для техосмотра!

Статьи

Chery Tiggo: обзор внедорожника и лучший выбор автозапчастей для техосмотра!

В мире автомобильных технологий и выбора транспортных средств Chery Tiggo занимает особое место, предоставляя...

Автомобили

6 самых популярных вопросов (и ответов) про кредит на б/у авто

Автомобили

6 самых популярных вопросов (и ответов) про кредит на б/у авто

Документы для оформления автокредита в банке

При оформлении кредитного договора в банке требуется сокращенный...

7a-fe

7a-fe

Замена мотора

Несмотря на довольно солидный заявленный ресурс, который подтверждается отзывами водителей...

20 марок автомобилей уже больше 100 лет: год основания, история появления

20 марок автомобилей уже больше 100 лет: год основания, история появления

Налог на роскошные автомобили 2020 в России

Дорогие машины в РФ облагаются высоким налогом. Список подпадающих...

4 нестандартных способа быстро накачать колесо автомобиля

4 нестандартных способа быстро накачать колесо автомобиля

Как решить проблему спущенного колеса на АЗС

На современных АЗС, помимо услуги заливки топлива в бак,...

Автомобили

5 советов, как не уронить автомобиль с домкрата

Автомобили

5 советов, как не уронить автомобиль с домкрата

Carville › Блог › Инструкция по установке домкрата. Даем продукцию на тест за обзор!

Почти у каждого...

15 лучших хэтчбеков

15 лучших хэтчбеков

2 Mazda3 Хетчбэк

Плавные, обтекаемые, стремящиеся вперед линии отличают новый дизайн Mazda3 в кузове...

20 видов самых странных фар и задних фонарей в автомобилях

20 видов самых странных фар и задних фонарей в автомобилях

Какие автомобильные фары купить лучше всего

Если автолюбитель захотел улучшить качество освещения или...

99 фактов о гелендвагене

99 фактов о гелендвагене

Историческая справедливость и Gelndewagen

Едва ли бандиты, которые покупали Mercedes-Benz G-класса в...

10 самых надежных кроссоверов

10 самых надежных кроссоверов

5. BMW X1 xDrive 20i

Базовая комплектация стоит 2,6 млн рублей.

Высококачественный компактный кроссовер...