Регресс и суброгация

Содержание:

- Когда возникает регрессное требование

- Основания для выставления регресса

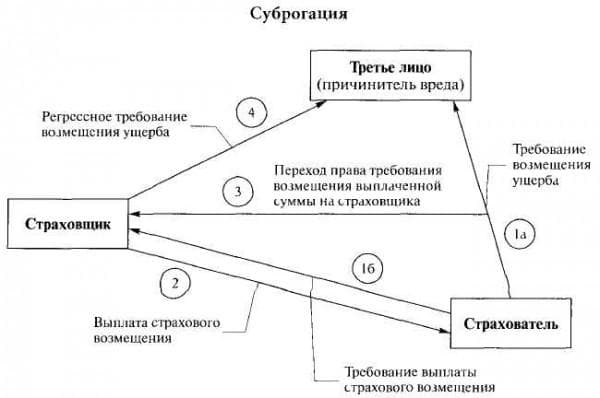

- Институт суброгации в страховании: что это означает – расшифровка понятия и правовая подоплека

- Что такое суброгация

- Существует ли срок давности

- Особенности суброгации при ДТП

- Как обжаловать регресс страховой компании виновнику ДТП

- Что такое регресс

- Как проходит суд по регрессу, и когда на него подают?

- Что такое регресс в страховании ОСАГО

- Судебная практика

- Что такое регресс при ОСАГО

- Основания для предъявления регрессного требования

- Как избежать регресса по ОСАГО

- Какие суммы потребуется возместить

- В чем разница между регрессом и суброгацией по ОСАГО

Когда возникает регрессное требование

Регрессная заявка очень схожа с суброгационное, но направляется она только к своему страхователю от страховой компании, оплатившей урон. Допустим, водитель, не вписанный в перечень лиц, допущенных к управлению т/с, совершил наезд на другого автолюбителя. Компания не обязана компенсировать убыток за невнесенное лицо в полис ОСАГО, но выплачивает деньги жертве наезда. Однако регрессное требование от СК будет предъявлен своему страхователю а/м, не вписавшего в автогражданку нарушителя ПДД. В чем и заключается отличие от вышеописанного иска, предъявляемого сторонним физическим лицам или их правозащитникам (другим страховщикам).

В гражданских делах такой запрос ярко проиллюстрирован на примере поручительства за заемщика банковского кредита. Невозможность кредитора оплатить заем налагает данное обязательство на поручителя. Тот, оплатив, весь объем займа, имеет законом данную возможность выдвинуть регрессное требование к кредитору. Суд однозначно будет на его стороне, поскольку регрессная заявка будет прямо направлена от поручителя к своему партнеру.

Решая, какой вид требования предъявить, регресс или суброгацию, правозащитник должен знать, что в первом случае должно выполняться два обязательства. При регрессии — это покрытие урона и возвратный иск. Второй случай предполагает выполнение одного обязательства, а именно переход от прав потерпевшего в обязательства перед страховой организацией. Этот факт является основным отличием регресса от суброгации.

Сумма регресса может возрастать в связи с юридическими тратами, проведением экспертизы поломок, ведение страхового дела и другие услуги. Здесь явно прослеживается различие в суброгации, где объем долга не возрастает.

Понятие исковой давности здесь меняется и берет свое начало после выполнения первого обязательства, то есть вслед перечислению денег потерпевшему. Соответственно дата его выполнения не может совпадать с датой происшествия. Значит, требуемый регресс датируется не временем ДТП, а моментом перечисления компенсационной выплаты.

Тема страхования автомобилей касается каждого владельца ТС, ведь полис обязателен для всех и ездить без него просто нельзя. Не всё так просто с автостраховкой, существует немало тонкостей, особенностей, нюансов и подводных камней, которые могут использоваться против автовладельца или в его пользу.

Страховые компании часто используют различные финансовые инструменты для достижения своей выгоды.

Чтобы не оказаться жертвой таких действий со стороны страховщика, необходимо быть подкованным в таких вопросах. Сегодня мы будем разбираться с двумя распространёнными понятиями: суброгация и регресс.

Основания для выставления регресса

При подписании договора ОСАГО, гражданину следует сразу ознакомиться с разделом, где оговариваются моменты, которые являются причинами для предъявления права на регресс.

Страховщик может предъявить свои требования к виновнику аварии в следующих случаях:

- во время происшествия водитель находился в алкогольном или наркотическом опьянении. Придется провести освидетельствование для установления вида опьянения, так как показаний свидетелей будет недостаточно;

- человек, виновный в происшествии, управлял машиной с просроченными водительскими правами, или они вовсе отсутствовали;

- за рулем транспорта находилось лицо без соответствующей доверенности;

- у грузового транспорта был просрочен талон техобслуживания;

- виновник инцидента уехал с места аварии. В этом случае СК придется предъявить неоспоримые доказательства такого факта;

- водитель, попавший в ДТП, не указан в полисе, соответственно, у него не было законных оснований управлять машиной, на которой произошло столкновение. Исключение – страховка без ограничения, в этом случае не указываются конкретные ФИО лиц, допущенных к транспорту;

- происшествие случилось вне периода действия страховки. Например, в момент ДТП срок полиса закончился, а новый не успели оформить;

- водитель специально создал ситуацию, приведшую к ДТП, и является прямым её участником. Страховщик может требовать компенсацию, если в судебном порядке будет доказано, что нарушитель умышленно совершил действия, приведшие к аварии;

- в течение 5 дней после происшествия нарушитель не предъявил в СК бланк извещения о ДТП, если документы оформлялись без присутствия автоинспекторов;

- после аварии автовладелец не передал извещение о ДТП и приступил к ремонтным работам транспорта до того как истекли 15 дней.

Институт суброгации в страховании: что это означает – расшифровка понятия и правовая подоплека

Суброгация впервые была замечена еще в древние времена. Первыми использовали данный вид процедуры римляне, славившиеся своими знаниями в области ораторского и политического искусства. Именно они были первыми, кто придумал, как обезопасить себя от обмана со стороны третьего лица. Намного позднее суброгация была подхвачена такими странами, как Соединенные штаты Америки, Франция, Германия и так далее. Все это, вкупе, привело к тому, что данным процессом подмена и восполнения стали владеть практически все страны. Первым лицом, давшим нынешнее название этому виду сделки, был Мансфилд, который моментально оценил все преимущества суброгации.

Понятие суброгации

В России суброгация была введена недавно, однако уже успела снискать популярность среди обеих сторон в страховых отношениях: люди охотно стали заключать договора и платить взносы, а страховые компании имеют более высокие доходы, получая их от предоставления своих услуг и получения издержек от виновной стороны.

Что такое суброгация

Хоть многие и не слышали такого слова, на самом деле судебная практика часто имеет дело с суброгацией. Дабы проще всего разобраться в нем, необходимо привести довольно простой пример.

Итак, представьте себе водителя, который застраховал свое транспортное средство, купив полис КАСКО. Данная система создана для того, чтобы защищать страховщика и его автомобиль, а в страховом случае возмещать ущерб. Предположим, что человек застраховал свой автомобиль от падения падающей ледяной глыбы. Речь не о маленькой сосульке, а действительно о крупной, которая не только разбила лобовое стекло, но и погнула саму крышу. В такой ситуации человек получит денежное возмещение, которое потратит на восстановление машины.

Теперь необходимо вернуться к тому, почему на автомобиль упала сосулька. Вся вина лежит на компании, которая отвечает за очистку крыш от льда и снега. Суброгация для страховых компаний как раз призвана наказать виновную сторону. Таким образом, выплатами будет заниматься не страховая компания, а виновная сторона. Это крайне выгодно как для самого пострадавшего, так и для страховой компании.

Как итог, можно предложить следующий вывод. Суброгация – это гарантия защиты страховых компаний, которая призвана сохранить ее средства за счет возмещения выплат виновной стороной. Суброгация чаще всего встречается именно в системе КАСКО.

Водителям рекомендуется в любом случае оформить на свой автомобиль КАСКО. Стоимость страховки зависит от следующих факторов:

- возраст автомобиля и водителя;

- класс автомобиля;

- мощность двигателя;

- регион выдачи полиса.

Помните, что КАСКО – это гарантия тогда, что, попав в ДТП, вы получите гарантированное денежное вознаграждение и возмещение ущерба, которое было нанесено не только автомобилю, но и вам самим. В таком случае не придется тратить собственные средства на ремонт и лечение.

Существует ли срок давности

Регресс по КАСКО предъявили по истечении срока исковой давности не должен превышать 36 месяцев.

Отсчитывать данный период начинают с когда было документально зафиксированным страховой случай. Он не заканчивается даже тогда, когда истек срок действия страховки.

В течение всего этого времени следует сохранять страховой полис, договор и всю документацию по страховом случаю, ведь это может существенно уменьшить размер регрессивной компенсации.

Если страховщик потерпевшего выдвигает претензию через три года после ДТП, то вы законно не возмещаете данный иск. Достаточно показать документы и подтвердить, что срок давности регресса истек.

Для этого следует ориентироваться в актуальном российском законодательстве, внимательно изучать все условия и требовании страховщиков, знать механизмы компенсаций.

Это поможет оградить себя от непредвиденных растрат в особо крупных размерах. Но прежде всего требуется не пренебрегать правилами к автомобилистам и не нарушать ПДД, чтобы не становиться причиной неприятных инцидентов.

Также следует помнить о возможности пользоваться услугами автоюристов, чтобы иметь правовую защиту во время судебного разбирательства.

Период в течение, которого можно требовать возмещения средств по полисам ОСАГО и каско составляет 3 года. Отсчет начинается с момента первой выплаты потерпевшему. Чтобы применить срок исковой давности и избежать обязательств регресса надо подать в суд заявление об его истечении.

Особенности суброгации при ДТП

Дорожно-транспортные происшествия являются одним из наиболее частых страховых случаев, при которых используется суброгация. При этом переход права требования в таких ситуациях имеет ряд нюансов. Основная особенность суброгации при ДТП заключается в том, что возникать она может не всегда. Так, при наличии страхового полиса КАСКО действует стандартная процедура передачи права требования.

А вот суброгация по ОСАГО с виновника ДТП не предусмотрена. В этом случае потерпевший получает со страховой компании виновного определенную сумму, оговоренную в законодательных актах. Если же эта сумма не покрывает расходов по ремонту авто, пострадавший вправе самостоятельно требовать недостающие средства с виновника дорожно-транспортного происшествия дополнительно.

Страховая суброгация при дорожно-транспортном происшествии может быть реализована только при правильном выполнении процедуры оформления. Несмотря на то, что последняя опирается только на ряд подзаконных нормативно-правовых актов, ее соблюдение обязательно.

В первую очередь, для ее реализации застрахованный гражданин должен подготовить следующие документы:

- акт обследования транспортного средства после аварии, которое проводится независимым экспертом;

- фотографии с места ДТП;

- экспертные расчеты ущерба;

- справку с ГИБДД, подтверждающую факт происшествия;

- паспорт (или его копию) и/или водительское удостоверение виновника ДТП.

После получения документов страховая компания принимает решение об удовлетворении требований страхователя либо отклоняет их. Если заключение было вынесено в пользу клиента, страховщик автоматически приобретает право требования и может обратиться к виновной стороне за выплатой компенсации.

Изначально обращение адресуется страховщику виновника. Если же размер требования превышает размеры страхового покрытия, требования предъявляются к виновному лицу. Для подтверждения своего права требовать с виновника ДТП компенсацию страховая компания должна предъявить:

- Договор страхования, заключенный с лицом, т/с которого пострадало в результате аварии. Данный договор должен быть действительным на момент ДТП.

- Документы, подтверждающие факт происшествия.

- Бумаги, подтверждающие вину того, в отношении кого предъявляются требования.

- Экспертное заключение о состоянии транспортного средства и расходах по его восстановлению.

- Акт приема-передачи результатов ремонтных работ.

Кроме того, страховщик обязан предоставить документ, подтверждающий, что выплаты застрахованному лицу уже были произведены в полном объеме.

Как обжаловать регресс страховой компании виновнику ДТП

Регресс по аварии проходит несколько

обязательных стадий. Досудебный порядок заключается в направлении письменной

претензии. Если вы не заплатите, будет подано исковое заявление в суд. Вот

несколько рекомендаций, которые позволят отстоять свои интересы, оспорить

решение суда:

- внимательно

отнеситесь к оформлению документов на месте происшествия, требуйте внесения

ваших возражений и дополнений; - принимайте

участие в осмотре поврежденного автомобиля; - своевременно

получайте документы по почте, судебные повестки; - при

предъявлении регрессных требований сразу обращайтесь к юристу; - обязательно

участвуйте в судебных заседаниях, своевременно подавайте жалобы на решение.

Даже если суд удовлетворил иск, это не повод сдаваться и сразу платить страховщику. В течение 30 дней может быть подана апелляционная жалоба, вступившее в силу решение можно отменить через кассацию и надзор. Если эти меры не принесли результата, можно добиться отсрочки или рассрочки по выплатам. Такие способы защиты также нужно предпринимать через суд.

Как уменьшить регрессные требования

Если страховая компания выплатила деньги

пострадавшему и требует от вас регрессного возмещения, можно попробовать

снизить сумму компенсации. Это проще сделать, если сразу после ДТП вы принимали

участие в оформлении документов, в осмотре поврежденной машины. Можно

использовать следующие варианты снижения суммы взыскания:

- получите

акт осмотра тс, закажите независимую экспертизу; - проверьте

перечень повреждений и выполненных работ на СТО, потребуйте исключения ненужных

запчастей; - убедитесь,

что сумма по выплаченной страховке соответствует предъявленным требованиям.

Гражданский кодекс РФ обязывает истца доказывать размер требований. Поэтому в судебном процессе обязательно будут проверяться материалы страхового дела, чтобы избежать завышения суммы иска. Страховщик не праве отказываться от передачи этих документов по запросу суда. Ответчику дано право подавать возражения, представлять собственные доказательства. Например, вы можете заявить ходатайство о проведении судебной экспертизы, если есть сомнения в объективности оценки повреждений.

Как не платить регресс

Страховой компании будет отказано в

удовлетворении регрессного иска, если не подтверждаются основания по ст. 14

Закона № 40-ФЗ. Например, если вы докажете, что не употребляли спиртное до

управления машиной, такое обстоятельство не позволит использовать правило

регресса. Можно избежать выплат, если будет доказана ваша невиновность, либо

нарушение сроков давности для подачи иска. Отмена судебного акта допускается и

при процессуальных нарушениях норм ГПК РФ (например, ненадлежащее уведомление

ответчика).

Срок исковой давности

Для предъявления регрессного иска

страховщик обязан соблюдать сроки давности, предусмотренные в ГК РФ. При

нарушении срока в 3 года вы можете на законном основании требовать прекращения

гражданского дела, отказа в удовлетворении искового заявления. Срок давности по

регрессу может восстанавливаться только по уважительным причинам. На практике,

страховщику сделать это практически невозможно, в отличие от физических лиц.

Что такое регресс

Чтобы разобраться в том, что такое регресс, необходимо представить еще одну ситуацию. В данном случае имеется водитель, который застрахован в ОСАГО. Однажды во время вождения в состоянии алкогольного опьянения он создал на дороге опасную ситуацию и своими действиями вызвал ДТП, в котором пострадали другие участники дорожного движения.

Как известно, согласно правилам ОСАГО, если водитель был в состоянии алкогольного опьянения, страховая компания не обязана производить выплаты в пользу пострадавших. И что же им делать в таком случае? Не ждать же годами компенсации от виновника аварии?

Для этого как раз и существует регресс. Страховая компания в этом случае все равно возместит ущерб, который был нанесен пьяным водителем. Однако после этого она потребует у виновника возмещения денежных средств.

Регресс практически никогда не встречается в КАСКО, однако в ОСАГО – это нормальная практика. Как правило, регресс имеет место в следующих случаях:

- Когда виновник аварии покинул место ДТП.

- Если виной аварии послужило наркотическое и алкогольное опьянение.

- Если виновник аварии нанес повреждения другому водителю и его транспортному средству умышленно (например, подрезал во время движения).

- Когда у виновника не было страховки.

- Он не имел основания находиться за рулем (езда без водительских прав).

Как проходит суд по регрессу, и когда на него подают?

Конечно, страховые компании пока подают на регресс далеко не по всем случаям. Обычно вообще не трогают тех водителей, которые совершили ДТП по невнимательности. Здесь будет сложно что-либо доказать. Также не сильно популярна практика взыскания сумм ниже 50 000 рублей. Очевидно, что оплата услуг юристов и адвокатом будет стоить страховой компании дороже, чем будет полученная выгода. Так что значительных проблем в таких случаях ожидать не приходится.

Но практически всегда подадут на регресс в таких ситуациях:

- авария не была оформлена должным образом, особенно активно подают на регресс при оформлении европротокола, в котором допускают обычно немало ошибок при оформлении происшествия;

- практически всегда подают на регресс в той ситуации, если вследствие ДТП были нанесены травмы другому человеку, обычно суммы полиса не хватает для возмещения всех видов ущерба;

- если вы были пьяны, без прав или без полиса, то регресс будет в ста процентах случаев, и выиграть дело у вас не получится никогда, есть огромная практика и целый список прецедентов;

- если обстоятельства аварии неясны, многие страховые общества подают на взыскание с виновника всей или части суммы, иногда можно через суды доказать свою невиновность, но шансы малы;

- в случае совершения серьезных нарушений ПДД юристы страховой компании могут легко доказать умышленный характер ваших действий, и это будет одним из шансов стребовать с вас деньги.

Исковая давность по ДТП составляет 3 года. Это значит, что в течение данного времени страховая компания может прислать вам требования возместить сумму. Всегда это происходит через суд. Дело рассматривают простые районные суды, апелляция стандартная, но обычно она не имеет смысла. Даже высшие инстанции будут опираться на решение первого суда, и практика показывает, что процент успешных апелляций ничтожно низкий. Так что нужно полагать все надежды именно на первую судебную инстанцию.

Что такое регресс в страховании ОСАГО

Регресс страховой компании (ск)

заключается в предъявлении требований к виновнику аварии, если сумма возмещения

уже фактически выплачена пострадавшему. Требовать регрессного возмещения до

выплаты по полису ОСАГО нельзя. По общему правилу, виновное лицо будет обязано возместить

страховщику всю сумму, перечисленную пострадавшему.

Закон

Если страховая компания рассмотрела материалы по итогам ДТП и выплатила пострадавшему компенсацию, не обязательно будут предъявляться регрессные требования. Право регресса у страховщика возникает только по основаниям, перечисленным в ст. 14 Закона № 40-ФЗ:

- если

в результате умышленных действий водителя был причинен вред жизни и здоровью; - если

в момент столкновения виновник под воздействием спиртного, наркотиков, иных

дурманящих веществ; - если

нарушитель не имел прав, либо был ранее лишен их; - если

виновный участник скрылся с места происшествия; - если

гражданин не был вписан в полис ОСАГО; - если

страховой случай наступил в период, когда договор страхования не действовал; - если

извещение о ДТП оформлялось с участием сотрудников ГИБДД, однако машина в

течение 15 дней не была представлена на осмотр страховщика; - если

при покупке электронного полиса автовладелец указал недостоверные сведения о

машине.

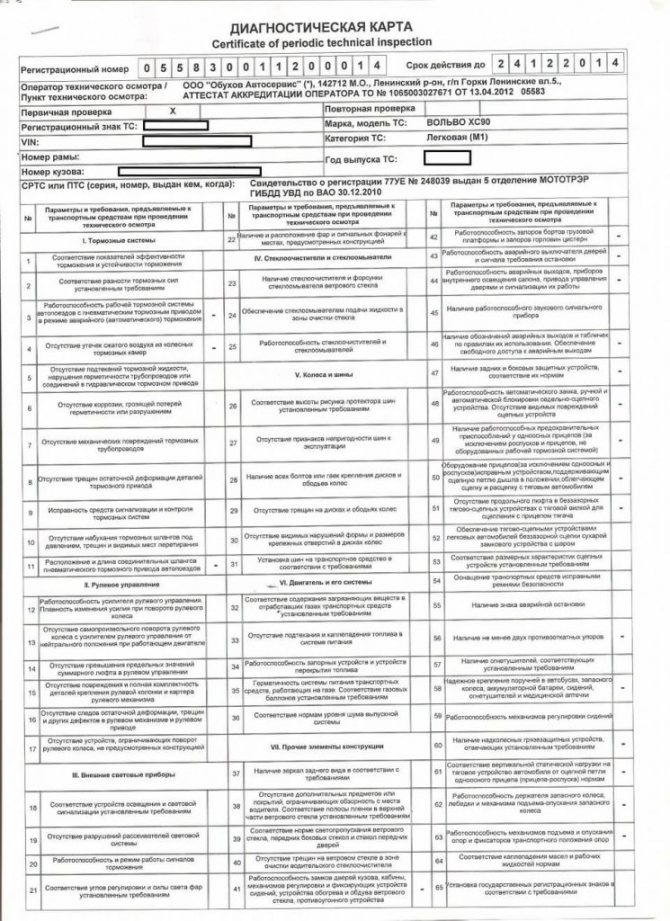

Еще один специальный случай регресса

предусмотрен за отсутствие или истечение срока действия диагностической карты

на транспортное средство, такси, автобус или грузовик. В 2019 году из перечня

основания для регрессного иска был исключен пункт ж ч. 1 ст. 14 фз об осаго. Он

допускал привлечение к ответственности за нарушение пятидневного срока подачи

извещения о ДТП. Теперь за такое нарушение правил ОСАГО регресс не применяется.

До принятия Положения ЦБ РФ № 431-П

процедура регресса проводилась по ст 76 правил осаго. Однако с 2014 года

Постановление Правительства РФ № 263 было отменено, а привлечение виновника к

ответственности осуществляется только по Закону № 40-ФЗ.

Отличие от суброгации

В системе страхования может применяться не только процедура регресса, но и суброгации. Их ключевое отличие заключается в разных основаниях для предъявления требований. В регрессном процессе такое право возникает только при фактическом возмещении ущерба лицом (страховой компанией), которая его не причиняла. При суброгации происходит только переход прав требования за первоначального кредитора (пострадавшего).

Судебная практика

Хотя суброгация является совершенно

законным вариантом компенсации убытков, она практически всегда связана со

злоупотреблениями со стороны страховщика. Такие случаи регулярно разбираются в

обзорах судебной практики ВС РФ. Выделим несколько наиболее важных моментов:

- если

страховая требует возместить ущерб за ДТП, на нее возлагается обязанность по

доказыванию фактических убытков (сумма выплаты по КАСКО нередко искусственно

завышается); - до

обращения в суд должна быть предъявлена претензия с приложением доказательств и

расчета требований; - при

наличии у виновника полиса ДСАГО, его лимит также должен учитываться при

взыскании.

Пользуясь длительным сроком исковой давности, страховщики по КАСКО искусственно завышают размер причиненного ущерба от ДТП и выплат через своих экспертов. Поэтому при вызове в суд, виновник может требовать привлечения пострадавшего, запроса оригиналов платежных документов. Ввиду особой сложности такой категории дел, желательно сразу обратиться на консультацию юриста. Учтите, что если по решению суда виновник ДТП не выплачивает суброгацию, документы будут переданы на принудительное удержание в ФССП.

Что такое регресс при ОСАГО

ОСАГО – это договор о защите гражданской ответственности, составленный между компанией и владельцем движимой собственности. Как и любой другой документ, он обладает целым перечнем условий по предоставлению конкретных услуг, включая возврат компенсационной выплаты со стороны клиента. Как производится регресс по страховым взносам в 2019 году, и чем он отличается от суброгации, рассмотрим в статье ниже.

По общепринятому регламенту, СК выступает возместителем ущерба, обязующимся покрыть расходы третьих лиц, пострадавших по вине владельца полиса. Водитель в данной ситуации является прямым причинителем вреда, избегающим материальной ответственности благодаря действию договора. Но на практике встречаются случаи, когда стороны меняются своими обязанностями, и должником становится рядовой автовладелец, а не страховая контора. Называется такое явление – регресс по ОСАГО.

Однако воспользоваться правом требования возврата компенсации компания может только при нарушении условий предоставления защиты гражданской ответственности со стороны клиента. При других обстоятельствах возвращение потраченных фирмой средств должно происходить путем объявления суброгации, в том числе и через судебный иск.

Отличие и сходство с суброгацией

Суброгация и регресс – это два очень схожих термина, которые подразумевают возмещение денежных средств в пользу страховой компании. Но в первом случае ответственность за такую выплату ложится на виновника дорожно-транспортного происшествия, вне зависимости от того, является он владельцем полиса или нет. Второй вариант дает право СК выдвигать претензии исключительно к своему клиенту, ставшему причиной ДТП.

При этом большинство экспертов считает, что суброгация – это подтип регресса, так как общая схема действия этих процессов совершенно одинаковая. Но на деле оба понятия являются полностью самостоятельными и друг от друга никак не зависят. Более того, при конкретных обстоятельствах два этих права могут применяться одновременно, что не противоречит закону РФ.

Основания для предъявления регрессного требования

Все основания, которые дают страховой компании право на регрессию, прописаны в статье 14 закона об ОСАГО.

СК может выдвинуть регрессивное требование виновнику ДТП, если будут выявлены следующие факты:

- Умысел. Если вред имуществу, жизни или здоровью был причинен умышленно, то компенсация ущерба может быть возложена на виновника ДТП.

- Состояние опьянения. Любое опьянение (алкогольное, наркотическое, токсическое) дает страховой компании право возложить материальную ответственность на клиента-виновника.

- Управление без прав. К регрессии может привести отсутствие у страхователя документов, позволяющих ему управлять автомобилем. Необходимо понимать: если водительское удостоверение просто отсутствует при себе (но оно есть), то об отсутствии права на управление в целом это не говорит.

- Скрытие с места ДТП. За это предусмотрено наказание от одного до 1,5 года лишения водительских прав или до 15 суток ареста. Кроме того, в случае скрытия виновнику ДТП придется самостоятельно возмещать ущерб пострадавшим.

- Не вписан в страховку. Если страховой полис ограничен по количеству застрахованных, а виновник ДТП в него не вписан, то материальную ответственность в случае ДТП несет он сам.

- Просроченная страховка. В каждом полисе указан период, в течение которого он действует.

- Не уведомил страховую компанию. Если ДТП оформляется без вызова сотрудников полиции, то виновник аварии в течение пяти дней должен известить свою страховую компанию о происшествии. Клиент должен передать страховщику, кроме извещения, заполненный бланк европротокола. Иначе есть риск подвергнуться регрессии.

- Техосмотр. Многие задумываются о получении диагностического талона (техосмотре) только для оформления страховки. Однако если у виновника ДТП техосмотр просрочен, то затраты на ремонт автомобиля потерпевшего лягут на его плечи.

- Ложные данные в электронном полисе. Если для получения электронного полиса ОСАГО клиент предоставил страховщику недостоверные данные, из-за чего размер страховой премии уменьшился, это является основанием для применения механизма регресса.

- Иные причины. Если ДТП оформлялось без вызова сотрудников полиции, то его виновник не может приступить к ремонту (утилизации) транспортного средства, участвовавшего в аварии, до истечения 15 календарных дней с момента происшествия. Нерабочие праздничные дни при этом не учитываются. Кроме того, данное транспортное средство по требованию страховой компании необходимо предоставить для проведения осмотра и/или технической экспертизы.

Как избежать регресса по ОСАГО

Самый очевидный способ избежать

предъявления регрессных требований – не попадать в ДТП. Так как избежать дорожных

инцидентов практически невозможно, для устранения дополнительной

ответственности учтите следующие рекомендации:

- никогда

не садитесь за руль в состоянии опьянения, не передавайте управление нетрезвым

водителям; - не

покидайте места аварии до оформления всех процессуальных документов; - своевременно

оформляйте и продлевайте полис ОСАГО, передавайте руль только водителям,

вписанным в страховку; - соблюдайте

требование о представлении авто для осмотра экспертов страховщика.

Какие суммы потребуется возместить

Регрессное требование выдвигается только на сумму фактически понесенных расходов. В некоторых случаях СК может настаивать на денежной компенсации, если фирма затратила дополнительные денежные средства.

К ним относятся расходы на:

- проезд транспортом, если дело рассматривается в судебной инстанции другого города;

- проведение необходимых экспертиз;

- привлечение эксперта или иного представителя при рассмотрении дела в суде;

- оплату государственной пошлины за подачу исковых требований.

Максимальные суммы, которые могут потребовать от виновника происшествия:

- 400 000 руб., если был причинен вред имуществу;

- 500 000 руб., если пострадали люди и требуется компенсировать их расходы на лечение.

Если у виновника происшествия отсутствует полная сумма для погашения ущерба, то через суд можно оформить рассрочку. Чаще всего водителю удается снизить сумму выплат или вовсе отменить предполагаемые расходы. Поэтому не стоит скрываться от органов правосудия, лучше явиться в зал судебного заседания и представить доказательства, что вы не являетесь злостным нарушителем, а ДТП просто стечение определенных обстоятельств.

В чем разница между регрессом и суброгацией по ОСАГО

Современное законодательство в рамках страхования стремится защитить права не только страхователя, но и страховщика. Для этого были созданы две правовые процедуры – суброгация и регресс. Их механизм действия очень схож. По этой причине многие автолюбители не разграничивают эти два понятия, считая, что это одно и тоже. Однако разница между ними есть. О том, чем отличается суброгация и регресс по ОСАГО и каковы основания их возникновения, читайте в данной статье.

Общие положения

Регресс и суброгация – схожие понятия. Однако механизм их действия устроен по-разному. При регрессе виновное в аварии лицо (нарушившее условия договора) должно возместить своей страховой компании понесенные ей расходы.

Пример

Пьяный водитель Жуков врезался в иномарку, за рулем который был гражданин Цвейг. Виновником ДТП признали гражданина Ж. Ущерб, причиненный Ц. оценили в 100 000 рублей. Страховая компания Ж. оплатила убытки пострадавшей стороне. После этого у нее возникло право регресса к Ж., поскольку авария произошла по его вине и он в момент происшествия находится в алкогольном опьянении, тем самым нарушив условия договора. Гражданин Ж. возместил расходы страховой компании в размере 100 000 рублей на основании регрессного требования.

При суброгации виновное лицо возмещает убытки (не покрытые полисом ОСАГО) страховщику потерпевшего.

Пример

Водитель Рубцов, имеющий страхование по полису КАСКО и водитель Шарапов, имеющий страхование по полису ОСАГО, попали в аварию. Виновником был признан водитель Ш. Нанесенный ущерб автомобилю Р. оценили в 500 000 рублей. Страховщик Р. полностью оплатил ремонт и обратился в страховую компанию Ш. за возмещением расходов. По полису ОСАГО компания возместила 400 000 рублей. Оставшуюся сумму в размере 100 000 рублей по суброгации выплатил виновник ДТП – гражданин Ш.

При этом в обоих случаях компенсация взыскивается:

- с виновника ДТП;

- в судебном порядке.

Отличия

Рассматриваемые мероприятия отличаются друг от друга радикально, в том числе в основании возникновения права и в категории лица, у которого это право возникает. Основные отличия и комментарии к ним отражены в таблице ниже.

| Регресс | Суброгация |

|---|---|

| Определение | |

| Суброгация — переход прав кредитора к страховщику на основании закона, разновидность перемены лиц в обязательстве (гл. 24 ГК РФ, ст. 965 ГК РФ) | Регресс — право обратного требования лица, возместившего вред, к причинителю вреда (ст. 1081 ГК РФ) |

| Право требования | |

| Распространяется на размер выплаченной суммы возмещения и иные расходы (проведение экспертизы, ведение страхового дела) | Распространяется только на размер выплаченной суммы возмещения |

| Лицо, имеющие право на требование | |

| Страховщик виновника ДТП | Страховщик потерпевшего |

| Основание возникновения | |

Нарушение виновником аварии закона:

|

Не полностью покрытая сумма причиненного ущерба по полису ОСАГО |

Заключение

Таким образом, регрессивные требования могут страховые компании потерпевшего, а право на суброгацию возникает у страховой компании виновного в ДТП гражданина. Соответственно, два эти мероприятия осуществляются по разным основаниям и предъявляются к разным категориям лиц.